Налоговый учет в обособленных подразделениях. Налоги и отчетность обособленных подразделений Налоговый учет при наличии обособленных подразделений

Наличие в составе организации обособленных подразделений влияет как на порядок отражения хозяйственных операций в бухгалтерском учете, так и на формирование налоговой базы и форм отчетности по большинству налогов (в том числе и по налогу на добавленную стоимость). Для поддержки бухгалтерского и налогового учета юридических лиц со сложной организационной структурой фирма "1С" выпустила специальный программный продукт - "1С:Бухгалтерия 8 КОРП"*. В данной статье методистов фирмы "1С" рассмотрен порядок формирования в программе книг покупок, книг продаж и налоговых деклараций по НДС организациями, имеющими в своем составе обособленные подразделения (как выделенные, так и не выделенные на отдельный баланс).

Примечание:

* Подробнее об "1С:Бухгалтерии 8 КОРП" читайте на сайте /document-1425 .

Нормы главы 21 НК РФ не предусматривают возможность представления налоговых деклараций и уплаты НДС по месту нахождения обособленных подразделений организаций (п. 2 ст. 11, п. 1 ст. 143 НК РФ). В связи с этим организации даже при наличии в их составе обособленных подразделений, выделенных на отдельный баланс и имеющих отдельный расчетный счет, представляют отчетность по НДС в налоговый орган по месту учета организации централизованно без разбивки по обособленным подразделениям. Однако в большинстве случаев для ускорения и упрощения документооборота формировать документы по налоговому учету НДС (счета-фактуры, книги покупок и продаж) удобнее "на местах", то есть непосредственно в обособленных подразделениях организации. Тем более, что против этого не возражают и налоговые органы.

Так, налоговая служба с момента введения в действие главы 21 НК РФ (01.01.2001) неоднократно разъясняла особенности составления отчетности по НДС организациями, имеющими в своем составе обособленные подразделения, последний раз - в письме ФНС России от 06.07.2005 № 03-1-04/1166/13@.

В соответствии с этими разъяснениями обособленные подразделения организаций могут вести Книгу покупок и Книгу продаж (по формам, утв. Постановлением Правительства РФ от 02.12.2000 № 914) в виде разделов единых Книги покупок и Книги продаж.

За отчетный налоговый период разделы Книги покупок и Книги продаж представляются обособленными подразделениями в головное подразделение организации для оформления единых книг покупок и продаж и составления налоговых деклараций по налогу на добавленную стоимость.

Предложенный налоговой службой порядок формирования книг используется и при составлении в программе "1С:Бухгалтерия 8 КОРП" отчетности по НДС.

Если в составе организации есть только обособленные подразделения, не выделенные на отдельный баланс , то учет НДС в программе ведется обобщенно по организации, с учетом операций обособленных подразделений. Поэтому при выполнении в программе регламентных операций и заполнении отчетности по НДС сразу учитываются данные по организации в целом (с учетом всех ее обособленных подразделений, не выделенных на отдельный баланс).

При наличии в организации обособленных подразделений, выделенных на отдельный баланс , учет НДС в таких подразделениях ведется отдельно от головной организации. При этом для каждого из таких обособленных подразделений:

- оформляются собственные регламентные документы по учету НДС;

- могут быть сформированы отдельные разделы Книги покупок и Книги продаж.

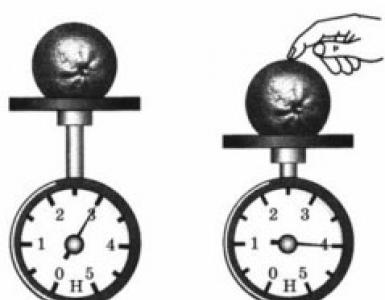

Для формирования в программе единой Книги покупок (Книги продаж) в соответствии с Постановлением Правительства РФ от 02.12.2000 № 914 в целом по организации требуется в отчетах выбрать головную организацию и установить флаг Включая обособленные подразделения (см. рис. 1). В отчет будут отдельно выведены строки соответствующей книги:

- по головной организации (включая обособленные подразделения, не выделенные на отдельный баланс, при их наличии);

- по обособленным подразделениям, выделенным на отдельный баланс.

Рис. 1

В дальнейшем может быть заполнена декларация по НДС с учетом данных обособленных подразделений, выделенных на отдельный баланс. Для этого в форме настройки декларации надо выбрать головную организацию, нажать на кнопку выбора и в открывшейся форме пометить обособленные подразделения, выделенные на отдельный баланс, данные по которым нужно включить в декларацию (см. рис. 2).

Рис. 2

Иногда может возникнуть необходимость в составлении налоговой декларации только по обособленному подразделению (например, для целей проверки правильности учетных данных по налогу на добавленную стоимость).

В этом случае пользователю достаточно будет нажать на кнопку выбора из списка и выбрать необходимое обособленное подразделение.

В продолжение вопроса отражения КПП по обособленному подразделению. Как корректно заполнить декларацию по НДС в нашей ситуации? Плательщиком НДС является головная организация, соответственно КПП на титульном листе и в самой декларации должен стоять г. Москвы, в соответствии с изменениями по формированию декларации НДС с 2015г. мы предоставляем данные книги продаж, в которой КПП продавца (т.е. наше филиала) нигде не указывается. Не возникнет ли проблем у наших покупателей, если они подают нас как поставщика с КПП г.Березники, а мы отчитываемся с КПП г.Москвы?Заранее спасибо! Очень ждем ответа!

Декларацию по НДС в данной ситуации заполняйте по общим правилам. Т.е. не возникнет проблем у ваших покупателей, если они подают вас, как поставщика с КПП г. Березники, а вы отчитываетесь с КПП г. Москвы. Так как:

Российская организация в случае, если товары (работы, услуги) реализует филиал или обособленное подразделение, - счета-фактуры оформляйте от имени организации. Это объясняется тем, что филиалы и другие обособленные подразделения не являются отдельными налогоплательщиками (ст. 11, 19, 143 НК РФ). Т.е. поставщиком, а значит и плательщиком НДС является именно головная организация.

В строке 2б счета-фактуры КПП прописывается обособленного подразделения, а в строке 3 «Грузоотправитель и его адрес» – его реквизиты. Аналогично оформляйте счета-фактуры при выполнении работ (оказании услуг). Единственная особенность – правила заполнения строки 3 «Грузоотправитель и его адрес»: в ней нужно поставить прочерк.

Такой порядок следует из положений подпункта «е» пункта 1 приложения 1 к и писем Минфина России от 3 апреля 2012 г. № 03-07-09/32, от 1 апреля 2009 г. № 03-07-09/15, ФНС России от 8 июля 2014 г. № ГД-4-3/13250;

Постановление № 1137 предусматривает, что книгу продаж и книгу покупок нужно вести по компании в целом. Поэтому счета-фактуры, зарегистрированные каждым обособленным подразделением, нужно включить в одну книгу продаж. Аналогично надо сформировать единую книгу покупок. Если при этом не получится расположить в книге продаж и книге покупок счета-фактуры в хронологическом порядке, такое нарушение несущественно;

При наличии у организации ОП - декларация по НДС представляется в целом по организации по месту ее учета (п. 5 ст. 174 НК РФ).

Как оформить счет-фактуру для покупателя

Ситуация: как указать в счете-фактуре сведения о покупателе и грузополучателе, если продукцию отгружаете по местонахождению обособленного подразделения организации-покупателя

Если продукцию отгружаете в обособленное подразделение, счет-фактуру выставляйте все равно на имя самой организации-покупателя. Однако в строке 4 «Грузополучатель и его адрес» и КПП покупателя укажите данные обособленного подразделения.

Это прямо следует из правил. Так, в строках 6 «Покупатель», 6а «Адрес» и ИНН покупателя указывают сведения именно организации-покупателя. Обособленное подразделение российских компаний это не отдельная организация. Поэтому эти сведения заполняйте исходя из учредительных документов покупателя-организации.

А вот для строки 4 «Грузополучатель и его адрес» и КПП покупателя предусмотрена возможность указать сведения именно обособленного подразделения-грузополучателя.

Все эти правила прописаны в подпункте «ж» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 , на это же указано и в письме Минфина России от 15 мая 2012 г. № 03-07-09/55 .

Ситуация: какие сведения о продавце, грузоотправителе указывать в счете-фактуре, если товары (работы, услуги) реализует филиал или обособленное подразделение

Все зависит от того, подразделение какой организации – российской или иностранной – реализует товары (работы, услуги).

Российская организация

Счета-фактуры оформляйте от имени организации. Это объясняется тем, что филиалы и другие обособленные подразделения не являются отдельными налогоплательщиками (ст. , НК РФ).

В строке 2б счета-фактуры КПП пропишите обособленного подразделения, а в строке 3 «Грузоотправитель и его адрес» – его реквизиты. Аналогично оформляйте счета-фактуры при выполнении работ (оказании услуг). Единственная особенность – правила заполнения строки 3 «Грузоотправитель и его адрес»: в ней нужно поставить прочерк.

Есть одно исключение. Счета-фактуры подразделений при отгрузке товаров на экспорт в республики Беларусь и Казахстан. Из-за специфики электронного документооборота между налоговыми органами стран – участниц Таможенного союза в таких счетах-фактурах можно указывать КПП головных организаций-экспортеров.

Такой порядок следует из положений подпункта «е» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 и писем Минфина России от 3 апреля 2012 г. № 03-07-09/32 , от 1 апреля 2009 г. № 03-07-09/15 , ФНС России от 8 июля 2014 г. № ГД-4-3/13250 .

Иностранное представительство

Если товары, работы или услуги реализует представительство иностранной организации зарегистрированное в России, то его признают самостоятельным налогоплательщиком. Такое подразделение выставляет счета-фактуры от своего имени. Следовательно, в строках 2, 2а и 2б каждого счета-фактуры укажите его наименование и адрес. Эти данные прописывайте согласно документам, на основании которых представительство открыли и поставили на налоговый учет в России. Это следует из пункта 3 статьи 169 Налогового кодекса РФ и подтверждено в письме Минфина России от 30 апреля 2008 г. № 03-07-11/171 .

Как составить и сдать декларацию по НДС

Декларация по НДС нужна для того, чтобы отчитаться перед инспекцией о реализованных товарах, выполненных работах и оказанных услугах. А именно: о налоговой базе и о сумме налога, причитающейся в бюджет.

Кто должен сдавать

Декларацию по НДС обязаны составлять организации, которые:

- признаются плательщиками НДС;

- являются налоговыми агентами по НДС;

- ведут посредническую деятельность, в ходе которой от своего имени выставляют счета-фактуры с выделенной суммой НДС. Исключение составляют посредники, которые не признаются плательщиками НДС (например, применяют спецрежимы) и не являются налоговыми агентами.

Если в каком-либо налоговом периоде организация не совершала никаких операций, которые должны быть отражены в декларации по НДС, декларацию разрешается не составлять. Вместо нее можно сдать единую упрощенную декларацию, форма которой утверждена приказом Минфина России от 10 июля 2007 г. № 62н . Об этом сказано в письме Минфина России от 10 марта 2010 г. № 03-07-08/64 . Однако, применяя эти разъяснения, нужно учитывать, что для подачи единой упрощенной декларации требуется выполнение ряда дополнительных условий . Если эти условия не выполняются, организация должна составить и сдать нулевую декларацию по НДС.

За несвоевременное представление декларации (в т. ч. нулевой) организации грозит штраф .

ИНН и КПП

В верхней части формы укажите ИНН.

Предприниматель может посмотреть его в уведомлении о постановке на учет в качестве предпринимателя , которое выдала ИФНС при регистрации.

Как сами налоговики советуют заполнять декларацию по НДС, книги покупок и продаж

13. Сможет ли компания с обособленными подразделениями сдать в составе декларации по НДС несколько книг продаж и книг покупок?

Нет, поступить так не получится. Постановление № 1137 предусматривает, что книгу продаж и книгу покупок нужно вести по компании в целом. Поэтому счета-фактуры, зарегистрированные каждым обособленным подразделением, нужно включить в одну книгу продаж. Аналогично надо сформировать единую книгу покупок. Если при этом не получится расположить в книге продаж и книге покупок счета-фактуры в хронологическом порядке, такое нарушение несущественно.

Приобретение и продажа товаров через обособленное подразделение: правильно оформляем счета-фактуры

Как заполнить счет-фактуру, если компания продает товар через свое обособленное подразделение

Ирина Гуськова, бухгалтер, г. Петушки, Владимирская область: «Наша компания занимается пошивом чехлов для автомобильных сидений. Основное производство расположено в г. Дмитрове. А торговые представительства разбросаны по разным городам. Правильно ли я понимаю, что в счетах-фактурах, которые я выставляю покупателям, в качестве продавца я указываю не адрес фабрики в г. Дмитрове, а наш адрес - г. Петушки?»

Обособленные подразделения российских компаний не являются самостоятельными юридическими лицами (п. 3 ст. 55 ГК РФ). А значит, не являются и плательщиками НДС (ст. 143 НК РФ). Поэтому, если компания продает товары через свое обособленное подразделение, счет-фактуру она оформляет от своего имени.

Но практика показывает, что даже если организация укажет в счете-фактуре реквизиты подразделения, то это не повлечет за собой негативных налоговых последствий. В таблице ниже представлены возможные варианты оформления счета-фактуры в рассматриваемой ситуации со ссылкой на официальные разъяснения финансового ведомства и позицию судов.

Обращаем внимание, что в середине 2014 года и налоговое, и финансовое ведомства сошлись во мнении, что в рассматриваемой ситуации счет-фактуру необходимо заполнить следующим образом (письма Минфина России от 03.06.14 № 03-07-15/26524 и ФНС России от 08.07.14 № ГД-4-3/13250@):

До «/» компания может нумеровать документы по возрастанию номеров по каждому подразделению

-в строке 2 («Продавец») указывается полное или сокращенное наименование организации в соответствии с учредительными документами;

-в строке 2а («Адрес») указывается место нахождения организации в соответствии с учредительными документами;

-строке 2б («ИНН/КПП продавца») - ИНН организации и КПП соответствующего обособленного подразделения;

-строке 3 («Грузоотправитель и его адрес») - наименование и почтовый адрес соответствующего обособленного подразделения.

Полагаем, что безопаснее всего заполнять счета-фактуры именно таким образом. Однако, как показывает практика, с альтернативным вариантом оформления документов нередко соглашаются суды.

Таблица. Чьи реквизиты нужно указывать в счете-фактуре при отгрузке товара из подразделения

| Название реквизита | Разъяснения, из которых следует, что нужно указать реквизит обособленного подразделения | Разъяснения, из которых следует, что нужно указать реквизит головного офиса | |||||||||||||||||||||||||||

| ИНН | Письма Минфина России от 03.04.12 № 03-07-09/32 и от 10.02.12 № 03-07-09/06 | - | |||||||||||||||||||||||||||

| КПП | Письма Минфина России от 04.07.12 № 03-07-14/61 , от 13.04.12 № 03-07-09/35 и от 03.04.12 № 03-07-09/32 , ФНС России от 19.10.05 № ММ-6-03/886@ и УФНС России по г. Москве от 07.07.10 № 16-15/071188 | Постановление ФАС Северо-Кавказского округа от 04.06.08 № Ф08-3055/2008 (оставлено в силе определением ВАС РФ от 10.10.08 № 12585/08) | |||||||||||||||||||||||||||

| Наименование |

Постановления ФАС и

Организации - налогоплательщики и плательщики сборов в соответствии с законодательством обязаны уплачивать налоги и (или) сборы. Их обособленные подразделения не являются самостоятельными юридическими лицами (ст. 19 НК РФ), но исполняют обязанности организации по уплате налогов и сборов по своему месту нахождения. У бухгалтеров организаций, имеющих обособленные подразделения, нередко возникают трудности при определении места (налоговой инспекции), куда следует подавать отчетность и уплачивать налоги. Эксперты журнала подготовили таблицу, которая поможет безошибочно определить, как платить налоги и представлять отчетность - по месту нахождения головной организации или обособленного подразделения

| ||||||||||||||||||||||||||||

Как мы уже писали ранее, опираясь на нормы ст. 11 НК РФ, юридические лица вправе создавать обособленные подразделения, которые будут находиться по адресу, отличному от головного офиса, и иметь хотя бы одно стационарное рабочее место. Обособленным подразделениям не присваивают статус юридического лица, вопросы организации учета регламентируются организацией-создательницей.

Обособленное подразделение: бухгалтерский и налоговый учет

Головная организация при выборе формы бухгалтерского взаимодействия со своими обособленными отделениями ориентируется на два варианта:

- Ведение учета хозяйственных операций своими силами;

- Делегирование части полномочий по учету и отчетности структурным подразделениям.

Если учет в обособленных подразделениях будет организован первым способом, то головное предприятие возлагает на себя полное ведение учета. Обособленному отделу разрешается собирать первичные документы для последующей их передачи в офис. Такой отдел не будет иметь собственного штата бухгалтерии и отдельного баланса. Для удобства в аналитическом учете следует заводить специальные субсчета для филиалов, например, основные средства обозначить как «08-ОП».

Бухгалтерский учет с обособленным подразделением, которому делегируются полномочия по самостоятельному учету своих хозяйственных операций, предполагает выделение отдельного баланса. Этот баланс для внутреннего пользования, его цель – передать головному офису сведенные данные по установленным показателям. Перечень показателей утверждается организацией.

Бухучет обособленного подразделения предполагает зеркальное использование в проводках счета 79 «Внутрихозяйственные расчеты» . Он необходим для отражения операций между организацией и филиалом. Если головной офис провел сумму по дебету, то в подразделении она будет числиться по кредиту, и наоборот. Важный нюанс – не допускается применение проводок о признании выручки от продаж между организацией и ее подразделением.

Какие отчеты сдает обособленное подразделение

Обособленные отделения, в зависимости от своих полномочий, могут самостоятельно рассчитывать и платить налоги, сдавать по ним отчеты. Но есть такие формы отчетности, которые в любой ситуации относятся только к головной организации:

- Декларация НДС;

- Бухгалтерская отчетность;

- Декларация по УСН.

Отчетность обособленного подразделения без отдельного баланса всегда составляется и сдается непосредственно головной организацией. При формировании подразделением отдельного баланса оно приобретает широкий спектр новых обязательств по подготовке отчетных данных.

Отчеты по НДФЛ и страховым взносам

Итак, есть обособленное подразделение – отчетность куда сдавать? НДФЛ платится по месту нахождения головного предприятия и структурного подразделения. По такому же принципу сдаются и отчеты.

При делегировании филиальной структуре права начислять и выплачивать своим сотрудникам зарплату, у подразделения появляется обязанность по уплате страховых взносов с последующей подачей отчетности по ним. То есть обособленное подразделение платит и отчитывается по месту своего нахождения.

Если зарплата работникам филиала начисляется самой организацией, то взносы с отчетами пойдут по месту регистрации головного предприятия.

Налог на прибыль, имущество, транспорт

Обособленные подразделения, учет и отчетность которых оговорены учетной политикой, не сдают декларацию по налогу на прибыль . Но головная организация обязана уплачивать часть налога в региональный бюджет по месту нахождения своего обособленного образования и отчитываться, в разрезе по своим отдаленным структурам.

Балансовые подразделения могут обладать объектами, на которые начисляется налог на имущество. Оплачивать суммы налога и отчитываться по ним следует в налоговую инспекцию ОП. Декларация по транспортному налогу сдается по месту регистрации подразделения в том случае, если транспортные средства находятся на его территории.

ЕНВД, земельный налог, акцизы

Обособленное подразделение, отчетность которого формируется в соответствии с требованиями ЕНВД, не может встать на учет в налоговых органах в качестве плательщика ЕНВД. Получить такой статус может только головная организация, она же и подает декларацию по ЕНВД. В отчетах за свои подразделения на титульном листе надо проставлять 310 код в поле «по месту учета».

Как ведут обособленные подразделения учет и отчетность по земельным вопросам? Авансовые платежи и сам земельный налог подлежит перечислению в бюджет, к которому относится филиальная структура. Декларацию следует подавать в ту налоговую инспекцию, в чьем ведомстве находятся конкретные участки.

Логичен вопрос плательщиков акцизов – за обособленное подразделение отчетность куда сдавать этой категории компаний? Если речь идет о природном газе, то платежи и декларация будут проходить по месту нахождения предприятия. В случае с алкоголем – по месту его реализации, за нефтепродукты и остальные подакцизные товары отчитываться следует, как по месту принадлежности головной организации, так и всех ее подразделений.

Что касается бухгалтерской отчетности, то структурные подразделения могут формировать ее исключительно для нужд головного предприятия, в налоговые органы они не предоставляют подобных финансовых документов. Перечень подаваемых обособленными подразделениями отчетов напрямую зависит от наличия отдельного баланса и вида хозяйственной деятельности.

- Уплачивается в федеральный бюджет по месту нахождения головной организации. Декларация по НДС сдается в налоговую инспекцию по месту учета организации (п.5 ст.174 НК РФ). Вся сумма налога поступает в доход федерального бюджета, поэтому сдавать декларации по местонахождению обособленных подразделений не нужно (п.5 ст.174 НК РФ).

- Если филиал находится за рубежом и реализует продукцию фирмы на территории иностранного государства, а не на территории России, то такие операции не являются объектом обложения НДС. Следовательно, суммы "входного" налога, относящегося к деятельности филиала, к вычету не принимаются. Они включаются в стоимость приобретенных товаров (работ, услуг).

- Выручка иностранного филиала учитывается при расчете 5% барьера для ведения раздельного учета по НДС

- При наличии раздельного учета выручка филиала (в том числе иностранного) учитывается при расчете долей облагаемых и необлагаемых операций. Входящий НДС по товарам (работам, услугам), приобретаемым для иностранного филиала к вычету не принимается, а учитывается в стоимости таких товаров (работ, услуг).

- Выручка иностранного филиала показывается в Разделе 7 Декларации по НДС.

Налог на прибыль

- Часть налога на прибыль, направляемая в федеральный бюджет, полностью перечисляется по местонахождению головного отделения организации (п.1 ст.288 НК РФ).

- Часть налога на прибыль, направляемую в региональный бюджет, необходимо распределить между головным отделением организации и ее обособленными подразделениями (п.2 ст.288 НК РФ). Распределять налог нужно независимо от того, есть ли у обособленных подразделений доходы (расходы), которые учитываются при расчете налога на прибыль, или нет (письмо Минфина России от 10.10.2011г. №03-03-06/1/640).

- В общей декларации (Приложения к листу 02 Декларации), которая составляется и сдается по местонахождению организации (головного отделения) суммарно учитываются доходы и расходы головного отделения и всех филиалов (в том числе зарубежных).

Показатели для распределения налога на прибыль

Часть налога на прибыль , которую нужно перечислить по местонахождению обособленного подразделения, определяется по формуле:

Доля прибыли , приходящаяся на обособленное подразделение, рассчитывается по формуле:

Удельный вес среднесписочной численности сотрудников (расходов на оплату труда) обособленного подразделения определяется по формуле:

Расходы на оплату труда

Если организация выбрала в качестве показателя для распределения налога расходы на оплату труда, данные расходы определяются по правилам статьи 255 Налогового кодекса РФ. В них, в частности, будут входить зарплата, отпускные, выходные пособия и т. д. Такое правило предусмотрено п.2 статьи 288 Налогового кодекса РФ:

Среднесписочная численность сотрудников

Удельный вес остаточной стоимости основных средств

Удельный вес остаточной стоимости основных средств обособленного подразделения (для определения доли прибыли, приходящейся на него) определяйте по формуле:

Остаточную стоимость основных средств за отчетный (налоговый) период определяйте так же, как и при расчете налога на имущество в отношении объектов, налоговой базой для которых является средняя (среднегодовая) стоимость. Определяя удельный вес остаточной стоимости, надо учитывать все основные средства, которые являются амортизируемым имуществом, независимо от того, облагаются они налогом на имущество или нет.

Несколько подразделений в одном субъекте

Если у организации есть несколько обособленных подразделений, расположенных в одном субъекте РФ, то перечислять региональную часть налога на прибыль можно через одно из них. Организация может выбрать то подразделение, которое для нее наиболее удобно (например, то, у которого есть расчетный счет). Им может стать и головное отделение организации.

Чтобы платить региональную часть налога на прибыль через одно ответственное обособленное подразделение, в налоговую инспекцию по месту его учета необходимо подать письменное уведомление. А его копию направить в налоговую инспекцию по месту учета головного отделения организации. Исключение – случай, когда ответственным обособленным подразделением выступает само головное отделение организации. Тогда уведомить достаточно инспекцию по месту его учета (предоставлять копию уведомления туда же не надо).

Кроме того, о принятом решении нужно сообщить и в налоговые инспекции, в которых зарегистрированы те обособленные подразделения, через которые налог платить не планируется.

Подразделения за границей

Организации, которые имеют обособленные подразделения за границей, всю сумму налога на прибыль должны перечислять по местонахождению головных отделений (п.4 ст.311 НК РФ).

При распределении доли прибыли, приходящейся на каждое обособленное подразделение компании (если в ее составе есть филиалы или представительства за границей), нужно учитывать среднесписочную численность всех работников компании (расходы на оплату труда) и остаточную стоимость всего имущества. Показатели заграничных филиалов нужно прибавить к значениям по головному отделению (Письмо Минфина РФ от 17.04.2008г. № 03-03-05/39).

При наличии суммы налога на прибыль, выплаченной за пределами РФ и засчитываемой в уплату налога на прибыль в бюджет субъекта РФ в соответствии со ст. 311 НК РФ, заполняется строка 090 Приложения N 5 к листу 02 декларации по налогу на прибыль.

Доходы, полученные российской организацией за границей, могут облагаться налогами в государствах – источниках выплат. Это означает, что государство – источник выплат имеет право обложить этот доход по ставкам, предусмотренным либо соглашением об избежании двойного налогообложения, либо национальным налоговым законодательством (письмо Минфина РФ от 23.07.2002г. № 04-06-05/1/17).

Суммы налогов, уплаченных (удержанных) в иностранном государстве, можно засчитывать при уплате налога на прибыль в России, если это предусмотрено соответствующим Соглашением). Зачесть сумму налога можно как в текущем налоговом периоде (т. е. когда доходы, полученные за рубежом, были задекларированы в России), так и в течение следующих трех лет (письмо Минфина РФ от 02.10.2014г. № 03-08-05/49453).

Чтобы воспользоваться зачетом, российская организация – плательщик налога на прибыль должна представить в налоговую инспекцию по своему местонахождению:

- документы, подтверждающие уплату налога за границей (п.3 ст.311 НК);

- декларацию о доходах, полученных от источников за пределами России.

Налог на имущество

Плательщиками налога на имущество признаются юридические лица (п. 1 ст. 373 НК РФ). Обособленные подразделения юридическими лицами не являются, поэтому налог на имущество они не начисляют (п. 3 ст. 55 ГК РФ).

- Если обособленное подразделение выделено на отдельный баланс, то имущество, закрепленное за ним, учитывается отдельно от имущества головного отделения организации. Налог на имущество в этом случае нужно платить по местонахождению обособленного подразделения (ст. 384 НК РФ).

- Если обособленное подразделение не выделено на отдельный баланс, то все имущество подразделения учитывается на балансе головного отделения организации. Налог на имущество в этом случае нужно платить по местонахождению головного отделения (п. 3 ст. 382 НК РФ).

Кроме того, организация должна платить налог на имущество по территориально отдаленным объектам недвижимости. Эта часть налога уплачивается по местонахождению каждого такого объекта, даже если там нет подразделения, выделенного на отдельный баланс (ст. 385 НК РФ).

Если организация и обособленное подразделение с отдельным балансом расположены в разных регионах, налог на имущество по этому подразделению нужно начислять по ставке, действующей в регионе, в котором оно находится (ст. 384 НК РФ). Если налоговые ставки региональными властями не определены, налог рассчитывается по налоговым ставкам, указанным в пункте 1 статьи 380 Налогового кодекса РФ (п. 4 ст. 380 НК РФ).

Налог на имущество зарубежного филиала

Особенности уплаты налога на имущество организаций в отношении имущества, находящегося за пределами Российской Федерации, регулируются статьей 386.1 НК РФ "Устранение двойного налогообложения". Фактически уплаченные российской организацией за пределами территории Российской Федерации в соответствии с законодательством другого государства суммы налога на имущество в отношении имущества, принадлежащего российской организации и расположенного на территории этого государства, засчитываются при уплате налога в Российской Федерации в отношении указанного имущества.

Необходимые документы (заявление на зачет налога, документ об уплате налога за пределами территории Российской Федерации, подтвержденный налоговым органом соответствующего иностранного государства) представляются российской организацией в налоговый орган по местонахождению российской организации вместе с налоговой декларацией за налоговый период, в котором был уплачен налог за пределами территории Российской Федерации.

При этом размер засчитываемых сумм налога, выплаченных за пределами территории Российской Федерации, не может превышать размер суммы налога, подлежащего уплате этой организацией в Российской Федерации в отношении находящегося за пределами РФ имущества.

Транспортный налог

Организация должна платить транспортный налог и подавать декларацию по транспортному налогу по местонахождению автомобиля (п.1 ст.363 НК РФ). Местонахождением автомобиля признается местонахождение организации или ее обособленного подразделения, на которое зарегистрирован автомобиль (подп.2 п.5 ст.83 НК РФ), т.е. транспортный налог по автомобилю, зарегистрированному на филиал, нужно перечислять в региональный бюджет по местонахождению филиала.

Ставки транспортного налога устанавливаются субъектами РФ.

Дата публикации: 11.02.2016 08:01 (архив)

В связи с поступающими вопросами о предоставлении отчетности по обособленным подразделениям, УФНС России по Липецкой области разъясняет следующее. По месту нахождения каждого обособленного подразделения (ОП) организация должна уплачивать НДФЛ с доходов, полученных физическими лицами от этого ОП. НДФЛ, в частности, уплачивается:

С заработной платы работников ОП;

Вознаграждений по гражданско-правовым договорам, заключенным ОП с физическими лицами - не предпринимателями;

Сумм материальной помощи, выплаченной ОП физическим лицам, в том числе работникам ОП;

Сумм материальной выгоды от экономии на процентах по займам, выданным ОП физическим лицам.

В платежном поручении на перечисление НДФЛ по каждому ОП необходимо указывать:

КПП, присвоенный ОП при постановке на учет в ИФНС;

Код ОКТМО по месту нахождения ОП.

Расчеты 6-НДФЛ и справки 2-НДФЛ по физическим лицам, получившим доходы от ОП, представляются в ИФНС по месту учета ОП. В этих расчетах и справках также указываются КПП и ОКТМО этого ОП. Если организация имеет несколько ОП, состоящих на учете в одном налоговом органе, расчет по форме 6-НДФЛ необходимо представлять отдельно по каждому обособленному подразделению.

Расчеты 6-НДФЛ и справки 2-НДФЛ подписывает руководитель организации, либо любое должностное лицо, уполномоченное на это внутренними документами компании (например, приказом руководителя). Если в ОП нет своей бухгалтерской службы, справки может подписывать главный бухгалтер компании, заместитель главного бухгалтера, бухгалтер, отвечающий за расчет зарплаты. Если же зарплату работникам ОП рассчитывают в самом ОП, справку может подписать руководитель ОП или руководитель бухгалтерии ОП.

По месту нахождения головного подразделения организации (ГП) всегда уплачивается налог на прибыль:

В федеральный бюджет;

В региональный бюджет в части, приходящейся на ГП.

По месту нахождения обособленного подразделения (ОП) оплачивается налог на прибыль в региональный бюджет в части, приходящейся на это ОП.

Если ОП и организация находятся в одном субъекте РФ, налог за ОП возможен к уплате по месту нахождения ГП.

Если в одном субъекте РФ находится несколько ОП, платить налог в региональный бюджет можно как по месту нахождения каждого из них, так и по месту нахождения ответственного ОП за все ОП, расположенные в этом регионе РФ. При уплате налога через ответственное ОП или через ГП (централизованной уплате налога) вся сумма налога в бюджет субъекта РФ перечисляется одним платежным документом.

Переход на централизованную уплату налога осуществляется только с начала года. Если выбран такой способ уплаты налога, его необходимо зафиксировать в учетной политике и уведомить о нем налоговые органы в срок до 31 декабря года, предшествующего переходу.